当前,在技术革新、市场竞争、用户需求等多个方面的影响下,业务数字化已经成为银行最迫切的选择。在这个过程中,如何通过数字化的服务渠道,加深与客户的联系,是银行关注的关键之一。

近期,中国金融认证中心(下称“CFCA”)发布《2021中国数字金融调查报告》(下称“报告”)。报告介绍了银行零售数字金融、企业数字金融渠道布局方面的进展。

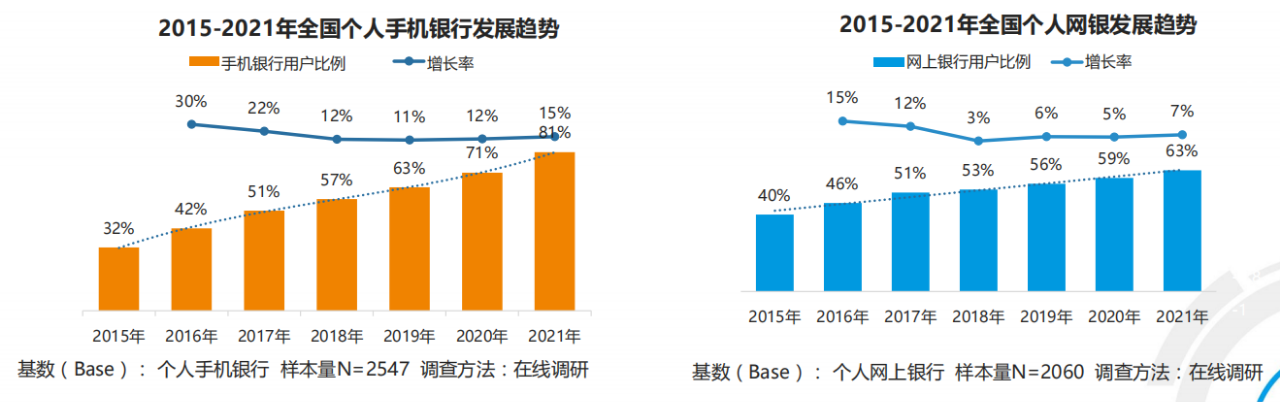

在零售业务方面,各银行纷纷推出了覆盖手机银行、网上银行、电话银行、微信银行、自助终端等全渠道的电子银行综合服务体系。报告的调研数据显示,零售电子银行各渠道用户比例增长势头强劲,电子银行已然成为金融服务中不可缺少的一部分。

与此同时,零售业务的不同渠道现状也不同。

个人手机银行用户持续增长,安全问题获关注

在零售渠道运营上,报告强调两个关键词:“场景”“精细化运营”。

场景方面,银行基于基础金融场景嵌入到用户各个消费及生活场景中,通过场景开拓与平台对接,打造丰富且有效的金融生态系统,从而让用户持久留存在这个生态中。

同时,构建电子渠道用户价值体系,延长用户在平台上的生命周期,提升平台价值。“产品+激励”培养用户使用习惯,挖掘现有用户价值。

与此同时,零售业务不同的数字化渠道也有所区别。

报告数据指出,手机银行连续保持两位数的增长率,个人网上银行用户数量增速放缓。

同时,不同渠道的用户活跃度也不同。

个人手机银行使用频率增长缓慢。用户使用手机银行目的性较强,报告数据显示,50.7%的用户在办理完业务之后选择直接退出手机银行,手机银行仅作为办理业务的便捷渠道,多数用户是在有需求的情况下才会使用手机银行,暂未养成长期依赖的使用习惯;用户使用手机银行浏览的内容中,生活服务和基础功能是用户最常浏览的内容。

尽管个人手机银行的用户活跃度仍有待提高,但是,用户从网上银行跳出已经是现实。

报告指出,39%的用户认为操作繁琐是其不使用网上银行的主要原因。在不会继续使用网上银行的用户中,有52.8%的用户会选择使用手机银行。未来3-5年网上银行或将仅作为线上渠道的一个补充,逐渐淡出个人用户视野。

值得关注的是,个人手机银行重要性凸显的同时,仍有提升的空间。安全性仍是用户最关注的因素,超六成用户表示信息安全是使用手机银行、网上银行的最关注的因素之一。

另外,活动推送频繁且无针对性、操作流程繁琐、功能不全或杂乱也是目前用户认为使用个人手机银行的主要问题。

因此,对于银行来说,未来在手机银行方面,要加大对安全、用户体验等多个方面的优化。

除了个人手机银行之外,报告认为,另外一个移动渠道——微信小程序用户知晓度不高,从品牌和短期来看,银行利用微信小程序共享微信的用户粘性,可以提升用户服务体验;但是从运营以及长期效果上来看,用户使用频率并不是很高,此外是加载在微信端的小程序只适用于微信用户,有一定的局限性,未来微信小程序的发展还不够明朗。

区域性银行中小微企业用户增长慢,大型企业、小型企业偏好不同

在企业数字金融方面,不同规模的银行显然有所不同。

报告指出,全国性银行的中小微企业用户规模持续攀升,2021年平均网银用户规模高达252万,较2020年增长69万;手机银行平均用户规模超120万,较2020年几乎翻一番;与此同时,区域性银行整体用户规模增长缓慢,近三年的网银与手机银行用户数量均无较大变化。

同时,不同规模的企业对不同的企业服务渠道期待不同。

对于网银渠道,小型企业对登录便捷性、流程简化、与第三方平台的联通性,大型企业对网银的个性化、智能化、银企互联、非金融服务等方面更关注,大型企业更加关注系统错误提醒及时性、网银的个性化、智能化、银企互联、非金融服务等方面。

小型企业更倾向使用企业手机银行,对功能完善、审批提醒等期待最高;大型企业更重视资金安全性。

总体上看,小微企业更加倾向于手机银行未来会替代网银,大型企业对网银渠道粘性和依赖度更高。这与企业规模导致的其对金融服务的要求不同有关,比如,企业规模越大,单次处理业务量更大,业务复杂度越高,对于渠道的金融支持度要求也不同。

同时,隐私泄露、企业手机银行App安全隐患等安全方面的问题也吸引用户较多关注。

很明显,基于不同用户对不同渠道的需求变化,银行可以对网银、企业手机银行等多个渠道进行不同方面的优化,切合用户的需求。

这也是银行未来渠道布局的方向之一,在渠道建设时更多考虑用户的需求,同时,加大对安全底线的重视。