近日,已经平静了很长时间的数字人民币最近迎来了大新闻,人民银行和香港金管局5月17日官宣香港扩大数字人民币跨境试点范围,香港用户可通过本地17间零售银行经“转数快”为钱包增值,并在大湾区和内地其他试点城市使用数字人民币,实现了数字人民币跨境的一大步。

本次试点范围扩大后,用户只需以香港手机号码便可以在香港开立并使用个人数字人民币钱包,一方面便利了港人在内地消费,香港用户无需开设内地银行户口,还能享受各种优惠补贴;另一方面降低了本地零售商户跨境资金清算成本,且没有汇差也能提升商户收益。

背后还有哪些你所不知道的数字人民币香港跨境试点细节?

1.数字人民币App境外版

在今年3月,央行发布“境外来华人士数字人民币支付指南”,开放境外访华人士下载数字人民币App境外版(e-CNY App),数字人民币App境外版目前已支持210余个国家或地区的手机号码注册账号、开通钱包。

2.什么是“转数快”(FPS-Fast Payment System)

「快速支付系统」(「转数快」)是香港金融管理局(「金管局」)于2018年推出的支付结算的金融基础设施,由香港银行同业结算有限公司负责运作,可以简单理解为香港版的“小银联”。

3.“转数快”背后的HKICL

HKICL(HONG KONG INTERBANK CLEARING LIMITED)即香港银行同业结算有限公司(结算公司),是香港金融管理局(金管局)和香港银行公会(银行公会)共同拥有的私营公司。除了FPS,下属还运营了RTGS(Real Time GrossSettlement:)系统等。即时支付结算系统,又称结算所自动转账系统(CHATS-Clearing House Automated Transfer Syst),该系统可进行港元、美元、欧元及人民币的银行同业资金转拨。

4.为什么是“转数快”与人民银行数字货币研究所(数研所)营运的数字人民币央行端系统的互通

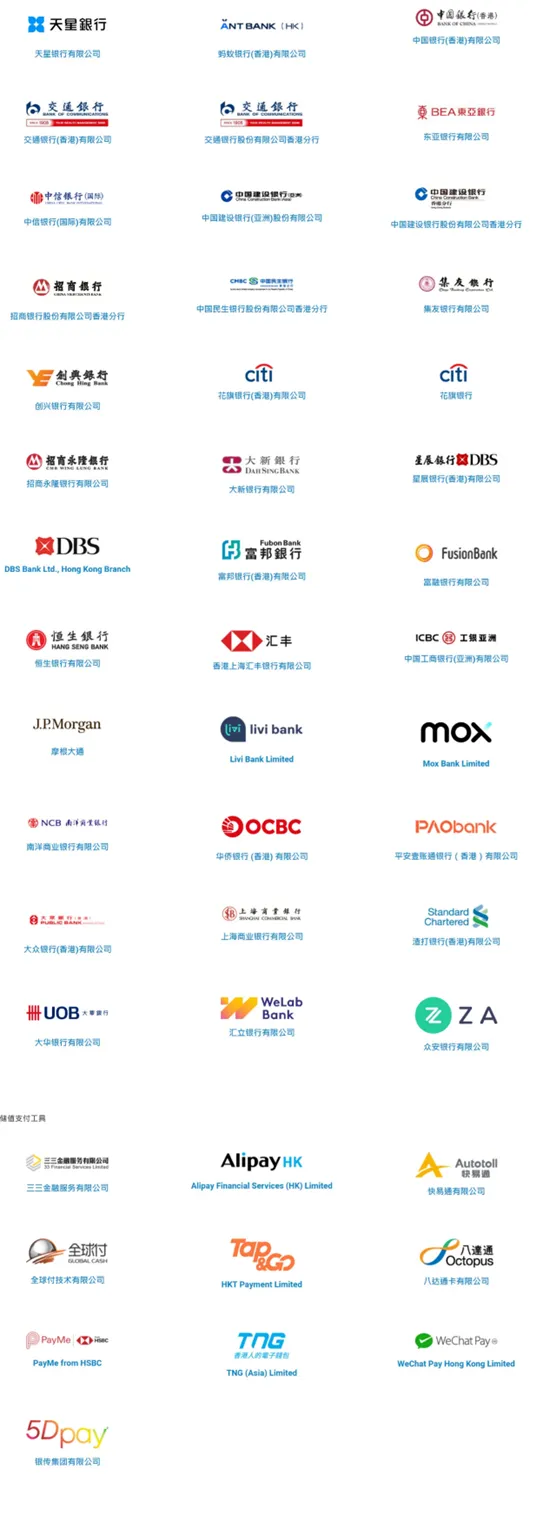

转数快系统在2023年只有700多万人口的香港就已经开通了1200多万账户,香港大部分零售银行及电子货币营运商(类似国内的第三方支付机构)都参与了提供实时转账服务,参与机构名单如下:

(图片来自HKICL-FPS官网)

5.香港“转数快”背后的系统技术支持

“转数快”系统技术支持是由中国银行和上市金融科技公司提供,中国银行依托技术力量则是中银信息技术服务(深圳)有限公司,该公司是中国银行(香港)有限公司(以下简称“中银香港")在深圳设立的全资附属公司,下辖创新开发处是中银香港在内地的创新研发中心、网络枢纽及数据交换中心。实施了香港转数快FPS服务相关的系统基础建设,负责转数快FPS平台系统的日常技术维护。

6.不得不提背后的赢家中银香港

中银香港一直积极推动「转数快」的普及应用,该行个人客户今年首十个月的「转数快」交易金额按年上升近50%;在商户端,中银香港作为香港市场份额最大的商户收款服务银行之一,商户使用该行「转数快」收款服务的交易笔数按年增长超过一倍。同时,香港中银还是FPS的结算银行“CB(Clearing Bank)”。

或许是有了技术和政策的支持,中国香港近几年在金融科技创新上几乎领跑金融机构同业一大截,包括但不限于除了数字人民币跨境还积极参与了区块链web3.0、数码港元还有元宇宙等等的创新,例如:

(1)中银香港联同中国银行总部启动了「企业数字人民币跨境交易试验」,通过中银香港iGTB NET企业网上银行,为香港本地企业提供了数字人民币钱包开立、充值、转钱、兑回、查询等在线服务。未来还将推广数字人民币在香港更多商户的应用。

(2)2023年10月,中银香港官宣模拟数码港元试验取得阶段性成果,模拟数码港元预缴式服务试验嵌入到现有BoC Pay流动支付应用程式和BoC Bill综合收款服务,下一步还将扩大试点商户范围并邀请外部客户参与。

(3)2023年底,中银香港又协助本地试点集团企业以数字人民币完成跨境大宗商品的采购结算,实现企业客户跨境结算数字人民币的首单交易。其后,中银香港联动上海黄金交易所,成功实现全国首笔在贵金属跨境交易结算场景下的数字人民币支付交易,成功验证数字人民币于金融市场交易的应用。

(4)中银香港计划推出元宇宙虚拟平台,将领先技术融入现实,打造项目研发平台「MetaLab创新实验室」和新一代财富管理平台「MetaMatchMarket」。

(5)此外,中银国际(不是中银香港)还曾成功发行2亿元人民币全数字化结构性票据(基于以太坊),成为第一家在港发行区块链数字化证券的中资金融机构。

7.跨境试点更早前的历史

2023年杭州亚运会期间,由中国工商銀行(亚洲)依托总行支持,为香港代表团尝鲜了通过“转数快”为数字人民币钱包充值和实现随用随充,体验人民币与港币两种货币间的即时兑换。

2022年香港金融管理局(HKMA)官网就公布了与与中国人民银行数字货币研究所有关技术测试目前已进入第二阶段,主要测试通过「转数快」为数字人民币钱包增值,第二阶段的测试范围和规模亦有所扩大,参与的银行由第一阶段的一间增加至四间,并继续邀请银行员工及商户参与,测试进展良好。

更早可以追溯到2021年12月中国人民银行数字货币研究所所长穆长春在“香港国际金融中心定位与展望联合研讨会”上表示,人民银行与香港金管局近年来积极携手合作,正探索数字人民币与香港“转数快”快速支付系统互联互通,第一个合作项目是数字人民币跨境支付技术测试。

而最早的官方公布消息是,数字货币研究所在2020年底就与香港金管局启动数字人民币跨境支付试点项目。

8.外资银行在国内的试点情况

2023年在国内有4家外资银行宣布加入数字人民币试点,包括恒生银行(中国)、富邦华一银行、渣打银行(中国)和汇丰银行(中国)都已上线数字人民币业务。

其实还有1家南洋商业银行(中国)有限公司其实也早在2022年1月进行了数字人民币项目(数字人民币系统建设)招标。

9.对于后续数币跨境发展的预测

(1)关于香港的预测,继续扩大试点

目前试点的香港银行只有17家,但在香港持牌银行总共有150家;其中有限制牌照银行有16家;接受存款公司有11家;注册成立地点在中国香港的有31家,未来数字人民币试点扩大似乎是必然的选择。

此外,试点扩大除了加入的金融机构数量增多、推广更多支持数币收单的香港商户,还有可能是数币场景的进一步丰富。因为目前香港已上线的银行只支持注册开通钱包、通过转数快充钱包、余额兑回等,参考中国内地的数币进展还有更多的支持功能需要完善,还有如数币政务缴费、数币慈善、数币发薪,以及智慧饭堂消费、智慧园区消费等等的场景建设、

(2)澳门,谁将领先一步?

澳门共有31家银行,其中12家为本地注册(包括一家邮政储金局)而另外19家为外地注册。此外有1家金融公司从事有限制之银行业务、2家融资租赁公司及1家从事发行及管理电子货币储值卡业务的其他信用机构。作为粤港澳大湾区的重要一员,澳门是否会很快成为新的试点,又有哪些银行会抓住这次机会?据行业消息说中银澳门已经计划作为数币2.5层银行接入中国总行。

(3)香港作为全球金融中心,会是数字人民币在G20跨境支付的桥头堡?

2023年底泰国电子支付系统PromptPay与香港电子支付系统转数快互联互通(香港的结算银行为汇丰,泰国方面是盘谷银行Bangkok Bank)当香港用户前往泰国旅游时可使用转数快付款(超过800万家商户),泰国游客在香港也可以在接受转数快的商户使用PromptPay付款。在FPS与eCNY打通之后,数字人民币或许很快就可以在泰国使用?

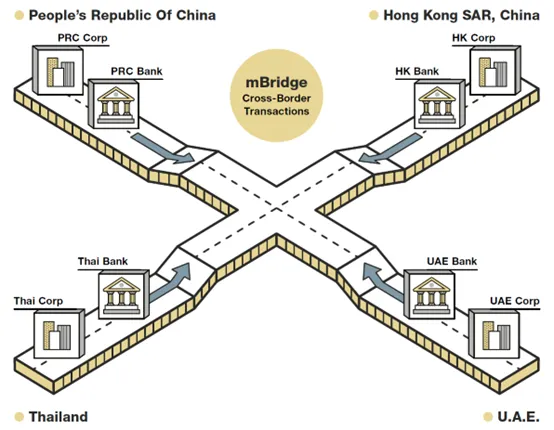

国际清算银行、香港金管局、泰国中央银行、阿联酋中央银行和数研所(参与方还有ConsenSys、普华永道等,已有来自四个地区的20间银行参与)在国际清算银行合作框架下,探索建立基于法定数字货币的跨境支付多边合作机制。项目研究通过分布式账本技术以实现央行数字货币对跨境交易全天候同步交收结算,便利跨境贸易场景下的本外币兑换。2023年6月,多边央行数字货币桥项目-mBridge(简称“货币桥项目”)发起方在京召开系列会议,讨论最小化可行性产品(MVP)研发及阶段落地有关工作。

(图片来自HKMA官网对mBridge项目的介绍)

东南亚其他地区也在同步迈进,2023年12月,新加坡金融管理局(MAS)宣布正与中国人民银行数字货币研究所(下称“央行数研所”)开展一项试点,允许两国游客在两地使用数字人民币进行旅游消费。

最后

香港已经陆续推出了数码港元计划、mBridge项目、成立香港Web3.0协会的、今年4月还上市了港股数字货币ETF,包括华夏(香港)、博时国际、嘉实国际的6只虚拟资产现货ETF。香港加速布局成为国际虚拟资产金融中心同时,或给数字人民币跨境发展带来越来越大的想象空间。

eCNY的国际化进程在加快同时,未来还可能遇到各种障碍和挑战,例如数据跨境安全的限制、其他地区的影响、技术性能瓶颈、监管能力的升级以及商业模式有待完善。范围一旦扩大到某程度,用户数、商户数、交易量的暴增以及跨地域远距离等,将会是目前数字人民币系统的巨大挑战,因为数字人民币具有可追溯的记账方式、可控匿名性、智能合约以及相对中心化等比原来的支付结算更复杂的架构。当然,以及在解决国际数据安全等难题之前,数字人民币还要考虑怎么让更多的用户、商家愿意接受使用。

本文转载目的在于知识分享,版权归原作者和原刊所有。如有侵权,请及时联系我们删除。